米国債の格下げの影響とは?

2023.8.21

先日、大手格付け会社のフィッチ・レーティングスが米国債の格付けを最上位の「AAA」から「AA+」に1ランク引き下げたと発表がありました。

格下げは、アメリカの財政が悪化する懸念、度重なる債券上限問題にみられる政治の混乱を理由としています。

今回の格下げを受けて、その発表の翌日の日経平均株価は2.3%下落し、米国株(ナスダック)も2.2%下落しました。

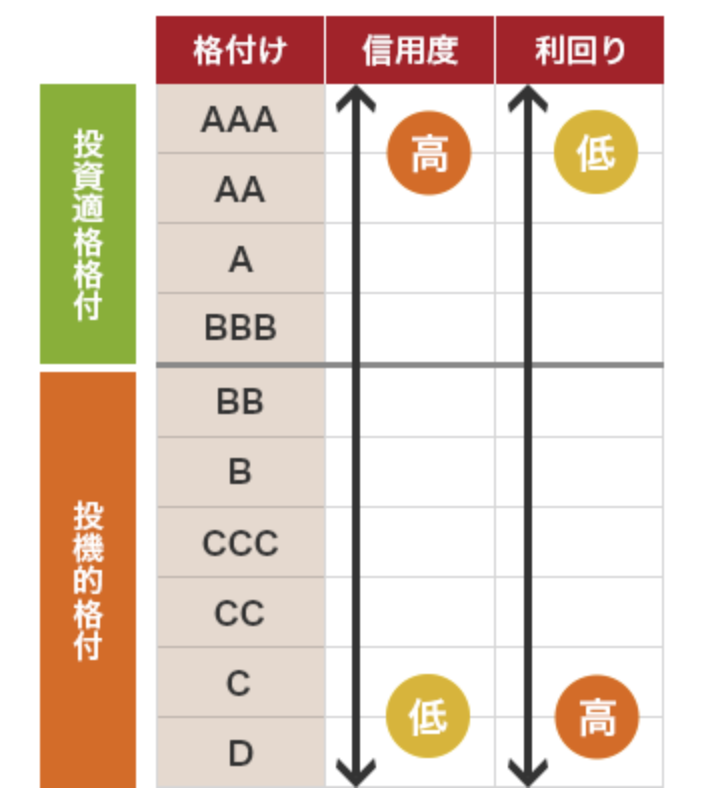

改めて【格付け】についてもお伝えいたします。

民間の格付け会社は、債券を発行する企業や政府(発行体)の信用力や元利金の支払い能力を分析し、

その格付けを行っています。

そのため、同じ発行体の債券であっても、格付け会社によって格付けが異なる場合があるのです。

出典:大和証券 債券:格付けって何?より

債券投資家にとって、格付けは投資への安心感の目安を示します。

ただし、投資適格格付けであれば破綻する可能性がゼロというわけではなく、

投機的格付の債券に投資してはいけないというものでもありません。

今回のように格下げされたらどうなるのでしょう?

「格下げ=発行体の信用力が下がった」ということになるため、通常、その債券は売られやすくなります。

債券価格が下落すると、金利上昇に圧力がかかるため、一般的には株価は下落するという構図になります。

金利上昇 ▷ 借入コスト上昇 ▷ 業績低迷への不安 ▷ 株価下落

実際に、今回の格下げを受けて株価は下落しています。

これをみると、米国債を買うことは危険と思われたのではないでしょうか?

しかし、米国債が格下げになるのは今回が初めてではありません。

2011年に別の格付け会社S&Pグローバル・レーティングスが、同じようにAAAからAA+に格付けを引き下げていました。格下げの理由は、今回と同じ米国の債務上限問題が理由です。

面白いことに、格下げによって株価が下落し、安全資産に逃避する動きの中で、

結局、米国債よりも安全なものは無いという考えから、米国債は買われ、上昇したのです。

また、金融市場は一時的に大きく揺れましたが、数週間で落ち着きを取り戻しました。

今回も同じ動きとなると色々な方面で言われています。

今回の格下げは、株式市場が下落し、債券市場も弱い動きであり、ダブル安となっています。

しかし、世界一の投資家であるウォーレン・バフェット氏はこの格下げのタイミングで米国債(短期国債)の買い増しをしています。

足元の米金利は急上昇し、債券価格は年初来で最安値を更新していますが、冷静に見ても現状の米国債利回りは非常に魅力的な水準であるといえます。